“El mejor momento para sembrar un roble fue veinte años atrás. El segundo mejor momento es ahora”.

James Stowers.

1. Leyes y ahorro vs inversión.

4 leyes importantes del dinero:

- No gastes más de lo que ganas

- No te endeudes para impresionar a otros o por consumo innecesario

- Invierte un 20% de tu dinero

- Primero compra activos antes que pasivos.

Trabajar dignifica, pero si puedes hacer que el dinero trabaje por tí ¡mucho mejor!

¿Ahorrar e invertir son sinónimos?

- Para que una familia pueda invertir, tiene primero que ahorrar. Pero existen diferencias entre ambos términos.

- Cuando nos proponemos ahorrar (siempre que podamos hacerlo) es para cubrir necesidades futuras, por ejemplo emergencias o necesidades que surgen en la familia. Cuando hablamos de inversión nos referimos a un crecimiento a largo plazo, que nos genere ganancias o disminución de gastos. Por ejemplo, comprar una casa, nos puede ahorrar el pago del alquiler.

Ahorro vs Inversión

| Ahorro | Inversión | |

| Objetivo | Emergencias o necesidades a corto plazo | Crecimiento a largo plazo |

| Productos típicos | Depósitos a plazo, caja de ahorro, cuentas corrientes | Renta fija (letras, bonos, obligaciones), renta variable (acciones), FONDOS DE INVERSIÓN |

| Nivel de riesgo | Ningún riesgo de perder el capital. Bajo. | Depende del producto: bajo, medio, alto. |

| Tipo de rendimiento | Intereses | Intereses, dividendos, revalorización del capital. |

| Ventaja principal | El dinero está seguro y fácilmente disponible en caso de necesidad, se sabe el tipo de interés que se va a cobrar | Existe gran variedad de productos con diferentes combinaciones de rentabilidad y riesgo que permiten a cada persona elegir el producto que mejor se adapte a necesidades y preferencias. |

| Mayor inconveniente | Menor rentabilidad – a veces menor que la tasa de inflación | Existe mayor riesgo. Se puede no conseguir la rentabilidad esperada, incluso perder el capital invertido |

2. Hay que poner el dinero a trabajar

El dinero no debe permanecer inactivo.

3. Sentimientos del inversor

Dos emociones principales que tenemos que evitar/controlar:

- Miedo

- Codicia

4. Elementos para decidir una inversión

Claves para decidir una inversión:

Rentabilidad, riesgo y liquidez.

¿Como empezaría a invertir?

- ¿UI o USD?

- ¿Renta fija o renta variable?

- ¿A qué plazo?

- ¿Qué nivel de riesgo quiero asumir?

En cualquier caso los bancos son siempre la peor opción para mantener mis ahorros.

Ejemplo de un banco de plaza en depósitos a plazo fijo tomado de la web el 23/08/2021:

- Pesos a 1 año 5,5%

- UI 1 año 0.05%

- USD 0,15%

La rentabilidad es menor que lo que paga un bono de EEUU a 10Y que es 1,36%.

Así que la “seguridad” me hace perder dinero.

Lo que hace el Banco es tomar tu dinero y colocarlo en un activo que le rente más.

En este caso en un BONO 10Y de USA que tiene un rendimiento de 1,36% anual. Puede multiplica 10 veces lo que le paga a los clientes.

5. Tener un objetivo y una tesis

Objetivo “0”: Mantenerse alejado de todos los productos de bajo rendimiento, cuentas corrientes, cajas de ahorro, plazos fijos.

- Tiempo 25 años

- Inicial de UI10000

- Mensual: UI 200

- Rentabilidad anual 7%

- UI 70.000

- UI 219258

Calcula el Interés compuesto para que puedas ver cuánto ganarás con tus inversiones de manera fácil y rápida. Periodo de ahorro 20 Años.

- Saldo inicial UI 10000

- Rentabilidad 7% anual

- Contribución mensual UI 1000

- Periodo de capitalización: Anual

- Resultados

– Inversión: 250.000,00 UI

– Saldo final: 555.445,39 UI

Renta fija – Participaciones con Interés.

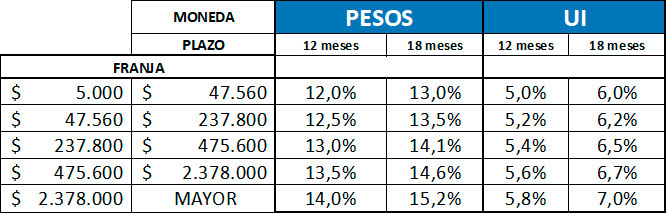

- Inversiones desde $ 5.000.-

- Plazo de 12 a 18 meses

- Retiro trimestral de intereses (cupón)

- Tasas de interés:

Cuando hablamos de tener un:

- Objetivo: nos referimos a la meta que queremos alcanzar, para eso necesitamos fijarnos un plazo y un rendimiento.

- Tesis: son las razones lógicas que explican mi inversión. ¿Porque invierto en ese instrumento financiero?

6. Instrumentos financieros

Un instrumento financiero es un contrato que da lugar a un activo financiero para quien lo adquiere y simultáneamente a un pasivo financiero o a un instrumento de patrimonio para quien lo emite.

7. Introducción a los mercados financieros

Renta Fija: emisiones de deuda en donde el emisor está obligado a realizar pagos en una cantidad y período establecidos.

- Depósitos a plazo fijo

- Bonos

- Letras de Regulación Monetaria

- Participaciones con Interés de ACAC

Renta Variable: Es un tipo de inversión en la que la recuperación del capital invertido y la rentabilidad de la inversión no están garantizadas, ni son conocidas de antemano.

- Acciones

- Divisas

Instrumentos derivados: el precio del activo financiero que se comercializa esta ligado al precio de un activo denominado subyacente.

- Swaps

- Forward

- Futuros

- Opciones

- Contrato por diferencia

Introducción a los mercados financieros:

- Los mercados financieros son un espacio físico o virtual, a través del cual se intercambian activos financieros entre agentes económicos y en el que se definen los precios de dichos activos.

- Un mercado financiero esta regido por la ley de oferta y demanda. Si alguien quiere algo a un precio determinado solo lo puede comprar si hay otra persona dispuesta a venderla a ese precio.

Algunos instrumentos Financieros

Índices

Corresponde usualmente a un número que trata de reflejar las variaciones de valor o rentabilidades promedio de las acciones que lo componen. Generalmente las acciones que componen el índice tienen características comunes tales como: pertenecer a una misma bolsa de valores, tener capitalización bursátil similar o pertenecer a una misma industria.

Dowjones | Standard & Poors | Nasdaq

Renta fija – Bonos

Dentro de esta clasificación se encuentran:

- BONOS públicos

- BONOS privados

- Depósitos a plazo fijo

- Acciones preferentes

- Obligaciones Negociables preferentes

- Participaciones con Interés

– ACAC

Recomendaciones:

Siempre compare rendimiento con emisores comparables.

Siempre revise la tasa libre de riesgo – rendimiento de los bonos USA.

Revise la calificación de deuda del emisor.

Revise la liquidez del título.

8. Gestión del riesgo para invertir

- Todo nuestro capital, producto de nuestros ahorros generados por el trabajo o una renta, se encuentra invertido en algún activo.

- La inversión puede ser en $, en dólares, en oro, en acciones, en bonos….

- Tener dinero en el bolsillo lo podemos considerar como inversión en una divisa…por ejemplo los pesos que tenemos en la billetera.

- Para obtener buenos resultados debemos tener el excedente de capital en un activo con buenas proyecciones de futuro.

- Riesgo y rentabilidad se mueven en el mismo sentido: a mayor rentabilidad buscada, mayor riesgo asociado.

- El mercado se encarga que se tienda al equilibrio entre los riesgos y las rentabilidad de diferentes instrumentos.

- Diversificar según el perfil de riesgo:

Alto, medio y bajo - Una cartera bien diversificada incluye activos o instrumentos que guarden correlación negativa entre ellos, es decir que se comporten de manera diferente frente a una situación de mercado.

- Ejemplos:

Invierto en instituciones financieras y empresas tecnológicas

Compro bonos y acciones.

Preguntas que debo hacerme a la hora de elegir instrumentos financieros:

¿Cuál es mi situación financiera?

¿Cuál es mi horizonte de inversión?

¿Qué representa el capital para mí?

¿Cuál es mi tolerancia al riesgo?

¿Cuánto estoy dispuesto a perder?